Prudké prepady na akciových trhoch a veľké výpredaje spôsobili, že sa mnohým investorom prepadla hodnota ich úspor o 20 až 40%. Ak vás práve chytila ešte väčšia panika, ako ste už mali z nakazenia sa ochorením COVID-19, zastavte svoje emócie a nechajte vyniknúť svoje rácio. Okrídlená myšlienka najväčšieho investičného guru Warrena Buffeta hovorí, že máme byť chamtiví, keď sa ostatní boja a naopak máme sa báť, keď sú ostatní chamtiví.

Sporím a investujem pravidelne

Čo to znamená pre bežného klienta, ktorý si sporí 30, 50 alebo 150 eur mesačne do dynamického akciového portfólia fondov? Pripodobnime si to na bežnejších veciach, s ktorými sa stretávame. Ak si kúpime nové voňavé auto priamo od dílera, v momente, keď si preberieme jeho kľúče, auto stratilo na hodnote jednu pätinu. Je to pre nás signál na to, aby sme svoje auto rýchlo predali, lebo jeho hodnota už bude len klesať? Rozhodne nie, veď sme si auto kúpili minimálne na 3 roky, spravidla na dlhšie. Rovnako je to v tomto momente aj pri sporeniach, ktoré si naši klienti uzatvorili na roky až desiatky rokov. Nemeniť nič na svojom správaní a pokračovať v sporení je v tejto situácii jeden z najrozumnejších prístupov. V tomto období výpredajov totiž pravidelní investori nakupujú lacnejšie, ako v januári tohto roka. Vďaka týmto vkladom sa mnohí dostanú do kladných čísel skôr, ako sa trhy plne zotavia. Bolo by chybou v tomto období prestať investovať. Aj vyššie spomenuté auto si predsa radšej kúpime v zľave, ako za plnú cenu alebo s prirážkou. Pri nákupe v zľave platí, že si kúpime tovaru viac, ako keď je v predajni bez zľavy. Keď to pri nákupe potravín alebo šiat nazveme zdravý sedliacky rozum, rovnako by sme mali pozerať aj na investície. Druhým najrozumnejším prístupom totiž je, že si zvýšite svoje mesačné vklady do sporenia. Nakúpite viac podielov vo fondoch a pri náraste sa zhodnotia aj niekoľkonásobne.

Kto teraz vyberie, stratí

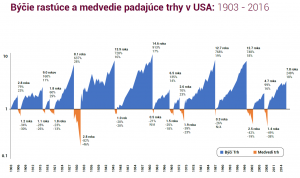

Ak by ste sa totiž rozhodli svoje investície teraz v panike vybrať, znamenalo by to, že zrealizujete stratu. Napríklad, ak ste mali na začiatku roka na svojom investičnom účte 5.000 € a dnes na výpise svieti suma 3.500 €, pri výbere by ste skutočne prišli o 1.500 €. Ak sa pozrieme na krízy v tomto tisícročí, trhy sa dostali na pôvodné maximá v priebehu 3 až 4 rokov. A následne možno očakávať ďalší rast. Kto by teda dnes vybral, prišiel by o 1.500 € a zaradil by sa do radu ľudí sklamaných z investovania. Naopak, kto sa zachová rozumne a počká, nie len, že sa hodnota jeho účtu vráti späť, ale s veľkou pravdepodobnosťou bude ďalej rásť. Rozdiel medzi tým, kto vyberie dnes a kto vydrží, môže byť niekoľko tisíc eur. Pri investičnom horizonte 15 alebo 20 rokov je súčasný prepad na trhoch krátkou epizódou, na ktorej sa dá získať práve zvýšením svojich mesačných investícií.

Investoval som jednorazovo

Podobné pravidlá platia aj pre jednorazovú investíciu, ktorú klienti zrealizovali v minulosti. Investície do akcií sa spravidla robia na dlhé obdobie. Odporúčaný investičný horizont pri takejto transakcii je viac ako 10 rokov, spravidla 15 rokov. Aj v tomto prípade platí, že ak sme v prvých dvoch tretinách tohto horizontu, bolo by chybou investíciu vyberať. Do konca horizontu je ešte dostatok času na to, aby sa trhy zotavili. Ak ste už v rámci svojho investičného horizontu v záverečnej tretine, je najlepšie sa poradiť so svojím finančným odborníkom. Situáciu je totiž potrebné posúdiť individuálne. Aj v prípade jednorazovej investície je priestor na ďalší nákup a využitie

výpredaja na akciových trhoch.

A čo ak neinvestujem? Je teraz ten správny čas?

Kto zvažoval, či si začne mesačne sporiť a investovať 30, 50 alebo 100 eur a váhal a zdalo sa mu, že po takom dlhom raste od roku 2009 sú akcie drahé, nastal ten čas, kedy začať. Platí totiž to, čo pri výsadbe ovocného stromu. Najlepší čas na jeho výsadbu bol pred 10 alebo 20 rokmi. Druhý najlepší čas je dnes. Aktuálny prepad na trhoch nás akoby vrátil v čase o 2 až 3 roky. Pri úvahe o jednorazovej investícii a využití prepadu o 25 až 35% je potrebné správne investíciu nastaviť a zvážiť rozloženie investície na viacero menších súm. Časovanie trhu a čakanie na úplne dno nie je dobrá stratégia a dno nedokážu triafať ani investiční odborníci. Preto je lepšie spriemerovať cenu nákupu aj pri jednorazovej investícii jej rozložením na viacero častí.

Investovanie 2020 v bodoch

Čoho sa držať v najbližších mesiacoch až rokoch

- Udržte si prácu a zostaňte v plnom nasadení

- Znížte svoje výdavky len na tie nevyhnutné

- Budujte si rezervu v čase keď máte pravidelný príjem

- Vyplaťte alebo znížte si úvery s vysokým úrokom

Ako sa zachovať pri pravidelnej investícii

- Nepanikáriť a nechať vyniknúť svoje rácio

- Pokračovať v mesačných vkladoch

- Zvýšiť si mesačný vklad do sporenia (ak je to možné)

- Dodržať investičný horizont

- Nevyberať zo sporenia a nerealizovať straty, ak to nie je nevyhnutné

- Poradiť sa o ďalšom postupe so svojim finančným odborníkom

Ako sa zachovať pri jednorazovej investícii

- Nepanikáriť a nechať vyniknúť svoje rácio

- Doinvestovať ďalšie prostriedky a zarobiť na prepade

- Dodržať investičný horizont

- Nevyberať a nerealizovať straty, ak to nie je nevyhnutné

- Poradiť sa o ďalšom postupe so svojim finančným odborníkom

Ako sa zachovať, ak ešte neinvestujem

- Začať pravidelne investovať

- Poradiť sa o investícii s finančným odborníkom

Informácie o finančných nástrojoch uvedené v tomto texte nie sú investičným poradenstvom, ani osobným odporúčaním a predstavujú marketingové oznámenie Brokeria, a.s., so sídlom Einsteinova 11/3677, 851 01 Bratislava, Slovenská republika, IČO: 50 248 715, zapísaná v Obchodom registri Okresného súdu Bratislava I, oddiel: Sa, vložka č.: 6353/B. Investície do finančných nástrojov sú spojené s rizikom, ktoré závisí od zvolenej investičnej stratégie. Hodnota investície a výnos z nej plynúci môže rásť alebo klesať a nie je zaručená návratnosť pôvodne investovanej sumy. Výkonnosť v minulosti nie je spoľahlivým ukazovateľom pre budúce výkonnosti. Akékoľvek predpovede o výkonnosti v budúcnosti nie sú spoľahlivým ukazovateľom výkonnosti v budúcnosti. Na informácie uvedené v texte sa nemožno spoliehať ako na vysvetlenie rizík spojených s investovaním do finančných nástrojov alebo s využitím investičnej služby.