Začiatok roka 2023 sa niesol opäť v znamení vysokej inflácie, dát o nezamestnanosti a reakcií centrálnych bánk. Kým skraja roka sa trhy najskôr rozbehli smerom nahor, čo bolo podporené aj ukončením politiky nulovej tolerancie Covid-19 v Číne, neskôr náladu schladil report o novovytvorených pracovných miestach v USA. Namiesto 185 tisíc ich pribudlo v Amerike až 517 tisíc. Americká centrálna banka (FED) preto vyslala signály o razantnejšom zvyšovaní sadzieb ako sa pôvodne čakalo. Akcie aj dlhopisy privítali tieto predikcie s nevôľou a po relatívne silnom januári sme videli februárový prepad.

Obdobnú situáciu sme zažili aj v Európe. Trh práce síce až také prekvapenia ako v USA nepriniesol, ostával však naďalej silný, čo uvoľnilo ruky Európskej centrálnej banky (ECB) pri zvyšovaní sadzieb. Na oboch stranách Atlantiku bol január vynikajúcim prvým mesiacom roka, naopak február priniesol poklesy.

Zásadné veci sa diali v marci. Začali sa vynárať obavy z opakovania roku 2008, keď krach amerického finančného giganta Lehman Brothers spustil finančnú krízu. V marci 2023 skrachovali za pár dní hneď dve americké banky – Signature Bank (SB) a Sillicon Valley Bank (SVB). Obe tieto banky dobehla úzka špecializácia ich podnikania v kombinácii so zvyšujúcimi sa úrokovými sadzbami a dopytom ich klientov po likvidite. Banky nestíhali vyplácať klientov, vznikla panika a aj tí klienti, ktorí pôvodne nepotrebovali hotovosť, začali žiadať o výbery zo svojich účtov. Začal sa takzvaný run na banku. Ustáť takýto nápor žiadostí o výber by mali problém aj väčší hráči, ako boli SB a SVB. Pozitívom je reakcia amerických autorít, ktoré v priebehu jedného víkendu vymysleli záchrannú schému. Tou podržali klientov dvoch krachujúcich bánk a prostredníctvom nej zároveň dokážu nalievať do systému ďalšiu lacnú likviditu pre ostatné americké finančné domy.

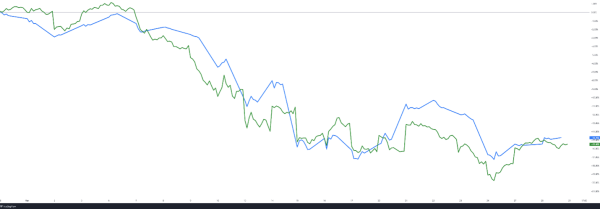

Zdroj: www.tradingeconomics.com

V Európe sme hneď po krachu amerických bánk videli problémy tradičného švajčiarskeho bankového domu – Credit Suisse (CS). Banku dobehli najmä škandály a nešťastné investície minulých rokov. A keď sa jej nepodarilo získať likviditu (ďalšie prostriedky) od svojho najväčšieho akcionára Saudi National Bank, ako záchranca prišla najskôr Švajčiarska národná banka a neskôr najväčší konkurent – jednotka na švajčiarskom trhu – banka UBS. Tá kúpila Credit Suisse a kríza je, zdá sa, zažehnaná. Aspoň nateraz. Koncom marca sa však začalo rozprávať aj o problémoch Deutsche Bank. Uvidíme, ako sa s problémami vysporiada tento nemecký gigant. V prípade najhoršieho však zrejme opäť príde niekto na pomoc.

Vďaka okamžitej reakcii národných bánk, vlád a väčších konkurentov sa zatiaľ darí odvracať hrozbu finančnej krízy podobnej tej z roku 2008. Indexy amerických aj európskych bankových akcií však napriek snahám klesajú. Len v marci stratili približne 15 percent hodnoty.

Zdroj: www.tradingview.com

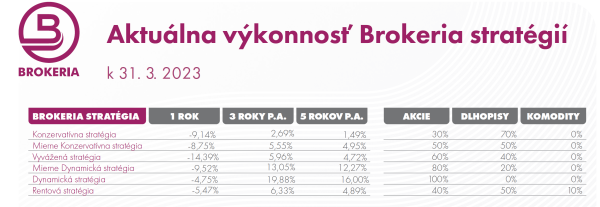

Brokeria stratégie

Brokeria stratégie sú zložené výsostne z ETF, ktoré kopírujú trh. Nie je preto prekvapením, že ak bol prvý kvartál na trhu zmiešaný, bol taký aj v našich stratégiách. V januári skopírovali silný rast indexov, vo februári zo svojej hodnoty niečo stratili, aby tieto straty v marci zase dobiehali. Celkovo bol prvý štvrťrok 2023 pre naše stratégie pozitívny. Najlepšie sa v ňom darilo Mierne dynamickej stratégii, ktorá klientom zarobila 10,45 percenta. Druhou najvýkonnejšou bola Brokeria vyvážená stratégia, ktorá pridala 5,26 percenta. Najmenej zarobila Brokeria Konzervatívna stratégia s prírastkom 3,26 percenta.

V rámci fondov, ktoré v stratégiách používame, malo najvyššiu výkonnosť ETF na technologický index Nasdaq s nárastom tesne cez 20 percent za prvé tri mesiace roka. Špecializované bankové indexy v stratégiách nepoužívame. Vo fondoch, ktoré sú zaradené v Brokeria stratégiách, sa nachádzajú aj bankové akcie, no jedná sa rádovo o jednotky bánk, nie o celý sektor.

Čo nás čaká

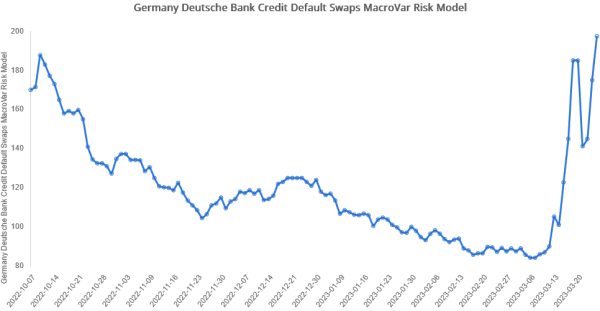

Trhy budú ostro sledovať najmä vývoj situácie okolo bánk. Aktuálne je v hľadáčiku európsky gigant z Nemecka – Deutsche Bank. Rastú obavy z nesplatenia dlhopisov, ako to bolo pri Credit Suisse. Uvidíme, či sa s tým banka dokáže vysporiadať sama alebo bude potrebovať pomoc od väčších.

Rast poistenia proti nesplateniu dlhopisov Deutsche Bank

Zdroj: www.macrovar.com

Nateraz FED aj ECB naznačujú, že budú pri ďalších projekciách sadzieb pozorne sledovať najmä aktuálne ekonomické ukazovatele. V USA napríklad trh čaká ešte jedno zvýšenie základnej úrokovej sadzby a potom stagnáciu. Niektorí analytici dokonca predpokladajú, že FED začne sadzby znižovať už v júni. Zatiaľ je to z nášho pohľadu málo pravdepodobné, no v prípade rapídneho zhoršenia ekonomickej situácie alebo prehlbovania bankovej krízy, nie vylúčené.

V apríli centrálne banky nezasadajú, rozhodnutie o sadzbách preto očakávame až v máji. Vychádzať však budú pravidelné mesačné reporty o inflácii, nezamestnanosti a ďalšie ukazovatele ekonomickej aktivity. Zároveň budú na rôznych fórach rozprávať centrálny bankári. Trh bude určite pozorne počúvať každé jedno slovo. Zaujímavý bude aj pohľad na kompozitný index PMI (prieskum nálady nákupných manažérov), ktorý v Európe rástol štyri mesiace v rade a drží sa nad hodnotou 50, čo značí ekonomickú expanziu. Pokiaľ si tento trend udrží, je veľký predpoklad, že recesia sa konať nebude a trhy do konca roka pozitívne prekvapia.

Martin Kalina,

Investičný analytik,

+421 904 926 768,

[email protected],

www.brokeria.sk

Investičné komentáre

V marci sme sa v Investičných komentároch rozprávali s Tomášom Lysinom, jedným z top odborníkov na investície v Brokerii.

Túto časť si môžete vypočuť na Spotify, Apple Podcasts, Google Podcasts, alebo pozrieť na Youtube.

Dôležité upozornenie

Tento marketingový materiál vytvorila Brokeria, a.s. so sídlom Einsteinova 11/3677, 851 01 Bratislava, Slovenská republika, IČO: 50 248 715, zapísaná v Obchodom registri Okresného súdu Bratislava I, oddiel: Sa, vložka č.: 6353/B a je platný k 1.1.2023. Tento materiál má iba informatívny charakter, nepredstavuje ponuku cenných papierov, ani investičné odporúčanie na nákup alebo predaj akéhokoľvek finančného nástroja, nepredstavuje ani nenahrádza informácie podľa príslušných právnych predpisov, najmä informácie o poskytovateľovi investičných služieb, ním poskytovaných službách, ochrane majetku klientov, rizikách, kľúčové informácie pre investorov (KIID) alebo prospekt (štatút fondu), ktoré tiež obsahujú aj úplné názvy fondov. Investor by nemal robiť žiadne investičné rozhodnutia iba na základe údajov tu uvedených, ale mal by sa zoznámiť aj s vyššie uvedenými dokumentami, ktoré sú dostupné v sídle Brokeria, a.s., na www.brokeria. sk alebo u finančného sprostredkovateľa. Historická výkonnosť zohľadňuje vplyvy priebežných poplatkov ako aj ďalších nákladov, avšak nezohľadňuje odmenu za sprostredkovanie investičnej služby. Hodnota investície môže rásť, ako aj klesať a nie je tak zaručená návratnosť pôvodne investovanej sumy. S investíciou sú spojené riziká, bližšie informácie o rizikách sú uvedené v štatúte a v KIID príslušného fondu. Návratnosť investície v cudzej mene môže stúpať a klesať v dôsledku menových výkyvov. Rozloženie portfólia do sektorov a krajín sa môže zmeniť. Historická výkonnosť zohľadňuje vplyvy provízií, poplatkov ako aj ďalších nákladov. Hoci informácie obsiahnuté v tomto materiáli boli získané zo zdrojov, ktoré Brokeria pokladá za spoľahlivé, Brokeria nerobí žiadne vyhlásenie ani záruku týkajúcu sa správnosti a úplnosti informácií obsiahnutých v tomto materiáli.