USA

V Amerike sme v lete napokon videli ešte jedno zvýšenie základnej sadzby. V júli centrálna banka (FED) zvýšila sadzbu o štvrť percenta. V auguste FED nezasadal a z pravidelného ročného stretnutia v Jackson Hole nevzišlo nič nové. Trhy teda čakali, čo sa bude diať v septembri. A nedialo sa nič. Sadzby ostali nezmenené, analytici očakávajú však ešte jedno tohtoročné zvýšenie. Možno na najbližšom zasadnutí v novembri. Následne by si FED mohol dať pauzu. Čo mierne rastie je inflácia, ktorá sa z májových miním (3%) odrazila a posledné augustové čísla ukázali rast na 3,7%. Mierne začala rásť aj nezamestnanosť v USA. Kým v júli bola na úrovni 3,5 percenta, v auguste poskočila až na 3,8 percenta, čo je najvyššia nezamestnanosť za posledný rok. Teoreticky by práve rast nezamestnanosti mohol zapôsobiť ako brzda na americkú centrálnu banku, aby už ďalej nezvyšovala sadzby. Medzitým sa koncom septembra opäť rozhorel zápas o americký rozpočet medzi republikánmi a demokratmi. Na poslednú možnú chvíľu ho napokon navýšili, no so značnými obmedzeniami a zatiaľ len dočasne – do polovice novembra.

Zdroj: www.tradingeconomics.com

Európa

Európska centrálna banka (ECB) už ohlásila pauzu v zvyšovaní úrokových sadzieb. V septembri ešte šli hore o štvrť percenta a teraz sa čaká dlhšia prestávka. Nezamestnanosť v Eurozóne sa drží na 6,4 percentách a inflácia klesá. Posledné čísla hovoria, že harmonizovaná inflácia sa dostala na úroveň 4,3 percenta a jadrová (očistená o ceny potravín a energií) klesla už na 4,5 percenta. Zatiaľ sa zdá, že ECB zvádza s infláciou úspešný boj. Nanešťastie, inflácia zatiaľ dostatočne neklesla vo všetkých krajinách. Napríklad u nás je stále na šiestej najvyššej úrovni v Európe (8,84%) . Čo je však menej uspokojivé ako pokles inflácie, je rast hrubého domáceho produktu. Už druhý kvartál za sebou je rast HDP Eurozóny na najnižšej možnej úrovni 0,10 percenta. Motor Európy, Nemecko, sa síce dostalo zo záporných čísel, ale aj tak bol jeho rast HDP prakticky nulový. Lepšie je na tom väčšina krajín Európy, vrátane Slovenska (0,4%).

Čína

Čína sa opäť dostala do pozornosti vďaka problémom na realitnom trhu. Stále viac veľkých realitných spoločností má problémy s likviditou a splatením svojich dlhopisových záväzkov. Čínska vláda zareagovala už tradične – tlačením peňazí a podporou rozvoja infraštruktúry a developerov. Ťažko povedať, či to nie je len prilievanie oleja do ohňa a predlžovanie agónie. Čína má okrem realitného aj iný problém – žiadnu infláciu. Na rozdiel od väčšiny sveta, v Číne inflácia atakuje nulu.

Akciový trh

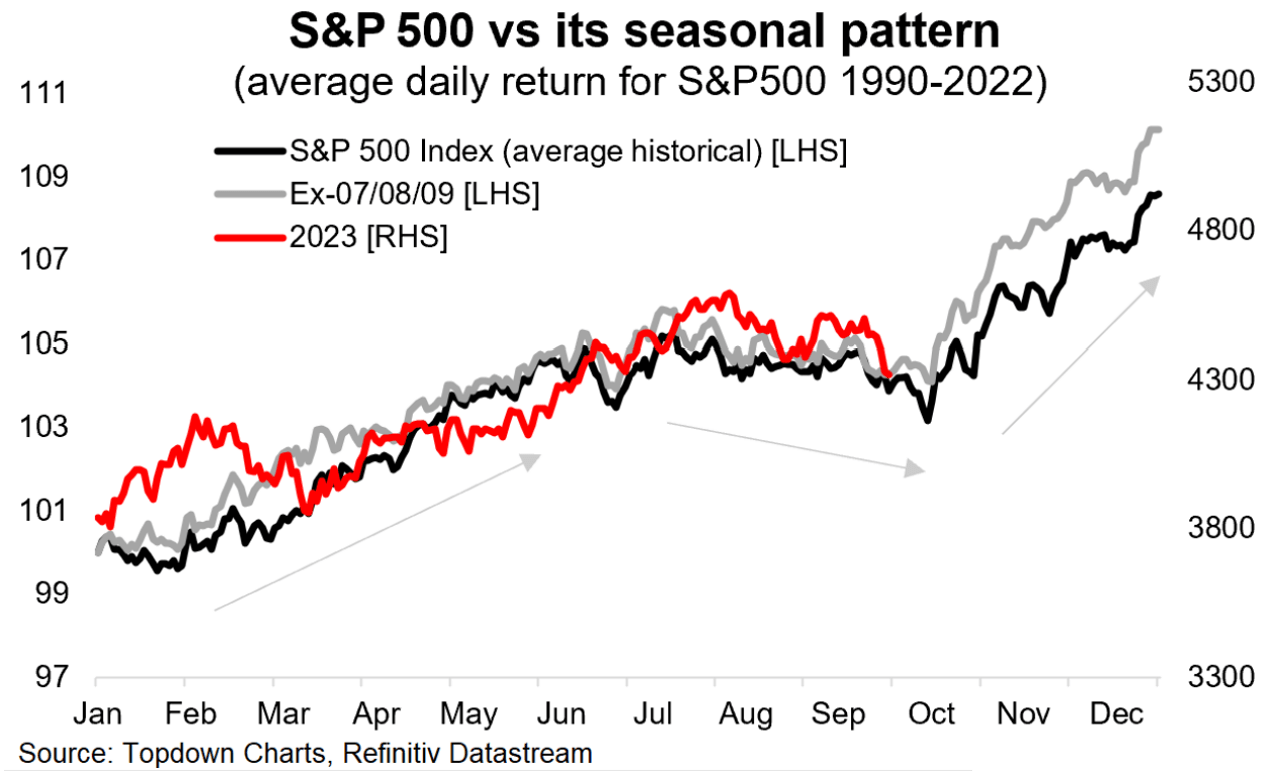

Po nadšení z umelej inteligencie zo začiatku roka sa akcie v lete skôr trápili. Júl bol ešte tradične dobrý, no v auguste a septembri prišiel výpredaj. September je historicky skôr negatívnym mesiacom a tento rok neostal svojej povesti nič dlžný. Pozitívne je, že po zlom septembri prichádzajú štatisticky najlepšie mesiace roka, keď akcie zvyknú rásť. Túto teóriu potvrdzujú napríklad aj analytici Bank of America, ktorí vypočítali, že aktuálne je v amerických fondoch peňažného trhu vyše päť biliónov dolárov. Pri dlhodobom priemere okolo 2,5 bilióna ide teda o značný nadbytok, ktorý by mohol byť do konca roka zainvestovaný do akciového trhu. Aj to by spolu s pauzou vo zvyšovaní sadzieb mohlo podporiť rast v poslednom kvartáli. Na všetko si ale budeme musieť ešte počkať.

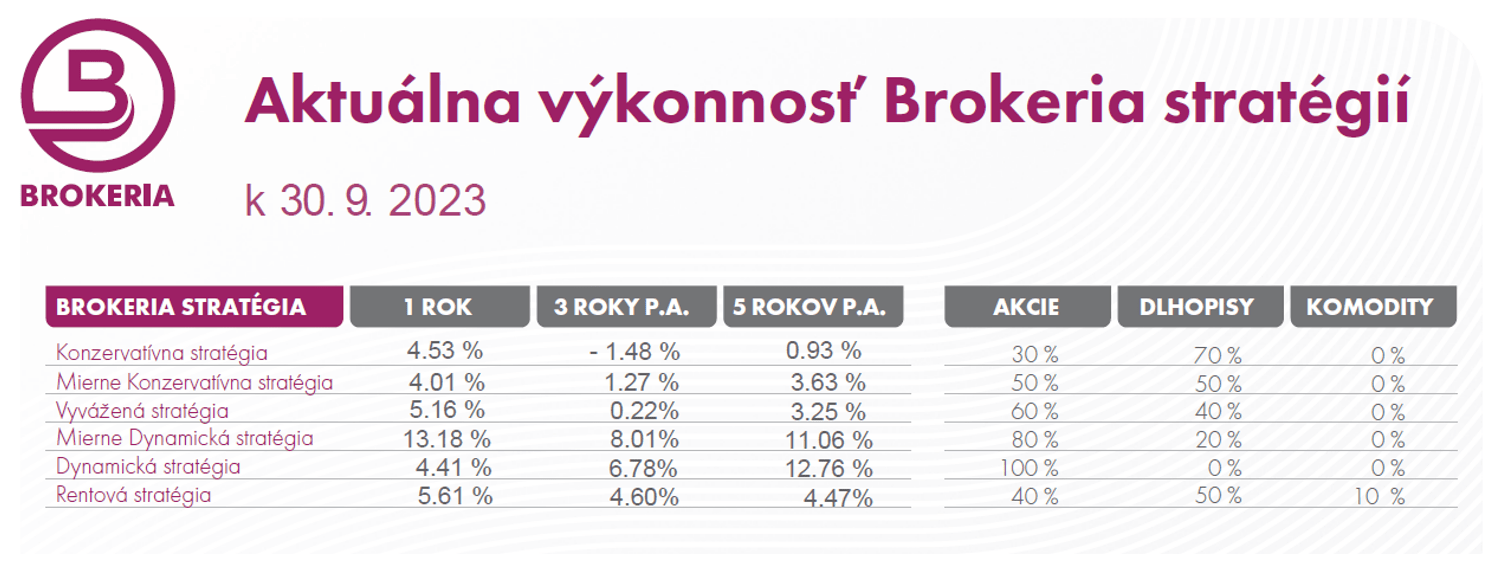

Brokeria stratégie

Brokeria stratégie skopírovali svojou výkonnosťou trhy a kým v júli rástli, v auguste a v septembri klesali. Nadol ich ťahali okrem akcií aj dlhopisy, keď vďaka americkým ťahaniciam okolo dlhového stropu zamierili nadol aj ich ceny. Na druhej strane, klienti, ktorí naďalej pravidelne sporili, nakúpili pri poklesoch viac podielov. Keď sa trend na trhu otočí, ich investície budú rásť rýchlejšie. Dlhodobé výkonnosti našich stratégií sú však pozitívne a prekonávajú väčšinu konkurenčných produktov alebo klasických podielových fondov. Aj vďaka nízkym poplatkom sú výbornou voľbou pre sporenia aj jednorazové investície.

Čo nás čaká

Jeseň býva pre trhy pozitívna. ECB zrejme už sadzby zvyšovať nebude a čo sa týka FED-u, tam je všetko ešte otázne. Každopádne tento rok sa zrejme zníženia sadzieb nedočkáme ani na jednej strane Atlantiku. V Amerike sa budú určite venovať aj dlhovému stropu, ktorý je navýšený len do polovice novembra. Ak by sa politici pridlho dohadovali čo s ním, na trhy to opäť prinesie zvýšenú volatilitu. Inak sa neočakáva žiadna mimoriadna a významná udalosť. Trhy v súčasnosti pozorne hodnotia každé prichádzajúce číslo. Či sa jedná o priemyselnú produkciu, dôveru spotrebiteľov, trh práce alebo HDP. Preto ťažko predikovať, kam sa pohnú výkonnosti akcií alebo dlhopisov. V roku 2023 sa zatiaľ akcie správajú absolútne štandardne a idú s dlhodobým priemerom. Ak by sme vychádzali z histórie, mohli by nás čakať do konca roka dobré mesiace.

Martin Kalina,

Investičný analytik,

+421 904 926 768,

[email protected],

www.brokeria.sk

Investičné komentáre

V Investičných komentároch sme po prvý krát privítali dámu. Našou hostkou bola Michaela Kaňová, generálna riaditeľka sekcie krízového riadenia Ministerstva vnútra SR. Pani Kaňová predtým pôsobila dlhé roky v bankách a preto má skúsenosti aj s investovaním. A rozhovor to bol skutočne zaujímavý. Pozrieť si ho môžete na Youtube alebo vypočuť ako podcast na Spotify, Apple Podcasts, či Google Podcast.

Dôležité upozornenie

Tento marketingový materiál vytvorila Brokeria, a.s. so sídlom Einsteinova 11/3677, 851 01 Bratislava, Slovenská republika, IČO: 50 248 715, zapísaná v Obchodnom registri Mestského súdu Bratislava III., oddiel: Sa, vložka číslo: 6353/B a je platný k 4.10.2023. Tento materiál má iba informatívny charakter, nepredstavuje ponuku cenných papierov, ani investičné odporúčanie na nákup alebo predaj akéhokoľvek finančného nástroja, nepredstavuje ani nenahrádza informácie podľa príslušných právnych predpisov, najmä informácie o poskytovateľovi investičných služieb, ním poskytovaných službách, ochrane majetku klientov, rizikách, kľúčové informácie pre investorov (KIID) alebo prospekt (štatút fondu), ktoré tiež obsahujú aj úplné názvy fondov. Investor by nemal robiť žiadne investičné rozhodnutia iba na základe údajov tu uvedených, ale mal by sa zoznámiť aj s vyššie uvedenými dokumentami, ktoré sú dostupné v sídle Brokeria, a.s., na www.brokeria. sk alebo u finančného sprostredkovateľa. Historická výkonnosť zohľadňuje vplyvy priebežných poplatkov ako aj ďalších nákladov, avšak nezohľadňuje odmenu za sprostredkovanie investičnej služby. Hodnota investície môže rásť, ako aj klesať a nie je tak zaručená návratnosť pôvodne investovanej sumy. S investíciou sú spojené riziká, bližšie informácie o rizikách sú uvedené v štatúte a v KIID príslušného fondu. Návratnosť investície v cudzej mene môže stúpať a klesať v dôsledku menových výkyvov. Rozloženie portfólia do sektorov a krajín sa môže zmeniť. Historická výkonnosť zohľadňuje vplyvy provízií, poplatkov ako aj ďalších nákladov. Hoci informácie obsiahnuté v tomto materiáli boli získané zo zdrojov, ktoré Brokeria pokladá za spoľahlivé, Brokeria nerobí žiadne vyhlásenie ani záruku týkajúcu sa správnosti a úplnosti informácií obsiahnutých v tomto materiáli.